40代は「教育費」「住宅ローン」「老後資金」が重なり、家計にとっても資産形成にとっても正念場となる時期かと思います。

投資を始めてみたいけれど、どんな配分で資産を持てば良いのか迷っていませんか?

この記事では、40代からの資産形成に役立つポートフォリオの考え方と、おすすめの資産配分モデルを解説します。私自身の実例も紹介しますので、ぜひ参考にしてください。

40代の資産形成が難しい理由

- 子どもの教育費がピークに近づく

- 住宅ローンの返済が続いている

- 老後資金の準備も始めたい

- 収入の伸びは鈍化し、転職リスクも意識する時期

👉 だからこそ「守りと攻めのバランスをどう取るか」が重要になります。

ポートフォリオとは?

基本の考え方

ポートフォリオとは、資産の組み合わせ(配分表)のことです。

投資における「ポートフォリオ」とは、株式・債券・不動産・現金・投資信託など、複数の資産をどの割合で持っているかをまとめたもの を指します。

資産をどの割合で持つかで、リスクとリターンが大きく変わってきます。

例えるなら「お弁当の中身」。

- ごはん(安定資産:現金・債券)

- メインのおかず(株式など成長資産)

- 副菜(不動産・ゴールド・暗号資産など)

どれをどれくらい盛り付けるかで「栄養バランス=リスク分散」が決まってきます。

なぜポートフォリオが大事なのか

- リスク分散になる

- 株だけに集中すると、下落時に大きな損失を受けやすい。

- 債券や現金も混ぜると、暴落時のダメージを和らげられる。

- 安定的なリターンを目指せる

- 株式の成長力と債券の安定性を組み合わせることで、長期的に安定した資産形成ができる。

- ライフステージに合わせて調整できる

- 20代:株式多め(攻めの姿勢)

- 40代:株式と債券のバランスを意識

- 60代以降:現金や債券を増やし「守り」にシフト

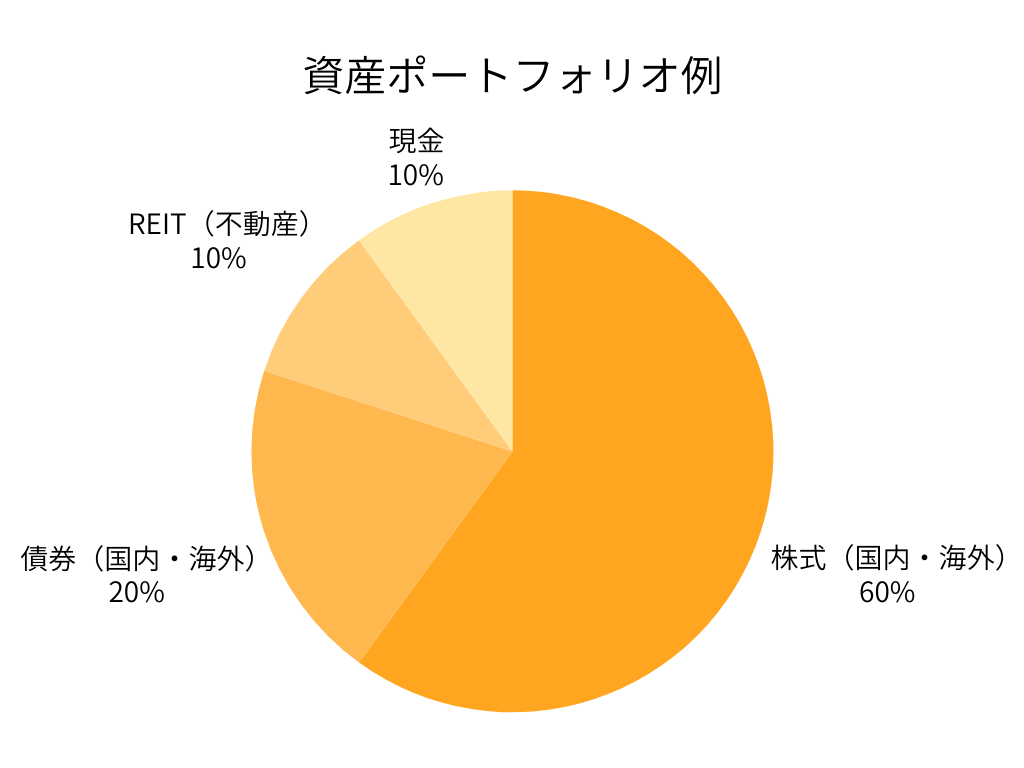

簡単なポートフォリオ例

- 株式(国内・海外):60%

- 債券(国内・海外):20%

- REIT(不動産):10%

- 現金:10%

これを「60:20:10:10」といった形で表現することが多いです。

👉 まとめると、ポートフォリオとは「資産のバランス表」であり、自分のリスク許容度やライフステージに合わせて調整することが、資産形成を成功させるカギになります。

ポートフォリオを構成する5つの資産クラス

資産形成のポートフォリオは、主に以下の「株式・債券・不動産・現金・投資信託」の5つで構成されます。

それぞれの特徴と40代での位置づけを解説します。

株式(国内株・海外株)

- 役割:成長資産(リターンのエンジン)

- 特徴:企業の成長や景気拡大に合わせて価値が上がる可能性が高い

- メリット:長期的にインフレに強く、資産を増やす柱になる

- デメリット:短期的な値動きが大きく、リスクも高い

👉 40代では資産の中心に置きつつ、全体の50〜70%程度が目安。

債券(国債・社債・債券ファンド)

- 役割:安定資産(ブレーキ役)

- 特徴:国や企業にお金を貸して利息を受け取る仕組み

- メリット:株式が下落しても債券は比較的安定している

- デメリット:リターンは株式より小さい

👉 株式と組み合わせてリスク分散に活用。40代なら10〜30%程度が目安。

不動産(REIT・実物不動産)

- 役割:分散資産(インフレ対応+安定収益)

- 特徴:不動産賃料や物件の値上がり益に連動

- メリット:株や債券と異なる動きをするためリスク分散効果

- デメリット:金利上昇や不況に弱い、価格変動もある

👉 一般的にはREIT(不動産投資信託)で少額から組み込みやすい。

現金(預貯金)

- 役割:安全資産(最後の砦)

- 特徴:価値がほぼ減らない、すぐ使える流動性の高さ

- メリット:緊急時の生活費や教育費に即対応できる

- デメリット:インフレ時には実質価値が目減りする

👉 「生活防衛資金」として半年〜1年分の生活費を確保するのが基本。

投資信託(インデックスファンドなど)

- 役割:分散投資の便利ツール

- 特徴:株式や債券などをまとめて買える仕組み(少額から世界中に投資可能)

- メリット:手間をかけずに自動で分散投資できる

- デメリット:信託報酬(管理コスト)がかかる

👉 NISAやiDeCoを使うことで、非課税の恩恵を最大化できる。40代の資産形成の主力。

補足まとめ表

| 資産クラス | 役割 | 特徴 | 40代での位置づけ |

|---|---|---|---|

| 株式 | 成長エンジン | 高リスク・高リターン | 中心資産(50〜70%) |

| 債券 | 安定資産 | 利息収入・価格安定 | 分散・下落時のクッション(10〜30%) |

| 不動産(REIT) | 分散資産 | インフレ耐性・配当収入 | スパイス的に(5〜10%) |

| 現金 | 安全資産 | 価値が減らない流動性 | 生活防衛資金として半年〜1年分 |

| 投資信託 | 分散ツール | 世界に少額で投資 | NISA・iDeCoの主力 |

40代におすすめの資産配分モデル

1. 安定重視型(リスクを抑えたい人向け)

- 株式:40%

- 債券:40%

- 現金:15%

- その他(ゴールド・REITなど):5%

👉 教育費や住宅ローンの比重が大きい人に安心感のある配分。

2. バランス型(標準的な40代向け)

- 株式:60%(国内株・米国株・全世界株など)

- 債券:20%

- 現金:15%

- その他:5%

👉 成長を取り込みつつ、下落相場でも一定の安定感。

3. 成長重視型(リスク許容度が高い人向け)

- 株式:80%

- 債券:10%

- 現金:5%

- その他(暗号資産など):5%

👉 老後資金を重点的に増やしたい、積極投資派の選択肢。

40代からの資産形成で大切なポイント

- 少額でも継続する:1万円からでも積み上げれば大きな差に

- 自動化する:クレジットカード積立や自動引落で手間を減らす

- 非課税制度を活用:NISA・iDeCoをフル活用する

- リスク資産はスパイス程度:暗号資産や高配当株は全体の5〜10%以内に

まとめ

40代の資産形成は「守りと攻めの両立」がカギです。

ポートフォリオを整えて、教育費や老後資金の準備をしながらも、成長資産で将来のリターンを取り込みましょう。

今日が一番若い日です。まずは自分に合った配分を見つけて、一歩踏み出してみませんか?

免責事項

本記事は筆者個人の経験と調査に基づく情報提供であり、投資を推奨するものではありません。投資の最終判断は必ずご自身の責任でお願いいたします。

コメント